住宅展示場の華やかなモデルハウスを歩きながら、営業マンに「事前審査をしてみませんか?」と声をかけられた瞬間、心臓が跳ね上がるような感覚を覚えたことはありませんか?

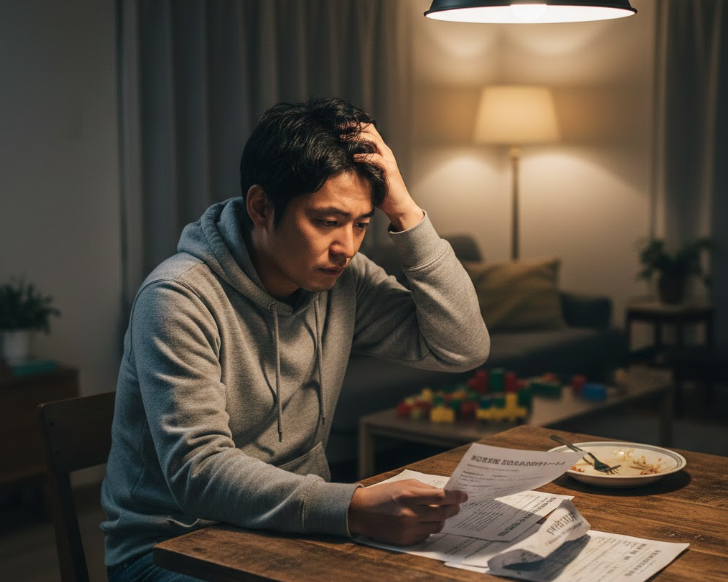

「実はプロミスに借入があるなんて、口が裂けても言えない……」

「このまま申し込んだら、一発で審査に落ちて、隠していた借金が妻にバレてしまうのではないか?」

そんな恐怖と罪悪感で、夜も眠れないほど悩んでいる方は、実はあなたが想像している以上に多いのです。

私もリサーチャーとして多くの相談に乗ってきましたが、住宅ローンの審査にプロミスが関わっているというだけで、マイホームの夢を完全に諦めてしまうのはあまりにももったいないと感じています。

住宅ローンとプロミスの関係は、決して楽観視できるものではありませんが、正しい知識と戦略さえあれば、逆転合格は十分に可能です。

この記事では、銀行が何をチェックし、何に怯えているのかを徹底的に分析し、あなたが堂々と新居の鍵を受け取るための「現実的な攻略法」を包み隠さずお伝えします。

- 住宅ローンの審査にプロミスの借入が与えるリアルな影響

- 銀行がプロミスなどの消費者金融を「リスク」とみなす本当の理由

- 残高が0円でも審査落ちの原因になる「契約枠」の正体

- 住宅ローンとプロミスの関係で借入可能額がいくら減るかの計算式

- 信用情報機関(CIC)を使って自分の「現在の立ち位置」を確認する方法

- 完済・解約・証明書取得という審査突破のための3つの鉄則

- 住宅ローンを申し込む際にプロミスの存在をどう扱うべきかの最終結論

住宅ローンとプロミスの関係性とは?

- 消費者金融の利用が住宅ローン審査に与える影響

- 銀行がプロミスなどの借入を警戒する裏事情

この章では、住宅ローンにプロミスがどのように関係しているのか、その基本的な構造について解説します。

まずは敵を知ることから始めましょう。

なぜ銀行は、たかが数十万円のプロミスの借入に対して、あれほどまでに敏感に反応するのでしょうか?

そこには、銀行独自の「貸し倒れリスク」に対する厳しい評価基準が存在します。

消費者金融の利用が住宅ローン審査に与える影響

結論から申し上げます。住宅ローンの審査において、プロミスなどの消費者金融の利用履歴は、銀行にとって「黄色信号」あるいは「赤信号」に近い扱いを受けます。

もちろん、利用しているからといって100%即落選というわけではありませんが、一般的な銀行(都市銀行や地方銀行)は、消費者金融からの借入を非常に重く受け止めます。

銀行側の視点に立つと、「金利の高い消費者金融を利用せざるを得ないほど、家計が困窮しているのではないか?」という疑念を抱くからです。

たとえ今の年収が高くても、過去や現在の借入状況が「自転車操業」を疑わせるものであれば、35年という長い期間の返済を任せる相手としては不適格だと判断されてしまうのです。

銀行にとって最優先事項は、貸したお金が滞りなく返ってくることであり、住宅ローンはプロミスの借入があるだけでその信頼性が揺らいでしまうのです。

銀行がプロミスなどの借入を警戒する裏事情

なぜ、クレジットカードの分割払いなどと比較しても、プロミスの借入はこれほど嫌われるのでしょうか?

それは、消費者金融の借入が「使途自由」であるため、ギャンブルや過度な浪費といった、生活破綻に直結するリスクを連想させるからです。

銀行員は毎日、膨大な数の審査書類を見ていますが、住宅ローンの申し込み時にプロミスの履歴があるだけで「管理能力が低い」というラベルを貼ってしまう傾向が、現場には根強く残っています。

また、住宅ローンの金利が0.3%〜1.5%程度であるのに対し、プロミスの金利は年15.0%〜17.8%と非常に高額です。

この高い利息を支払いながら生活しているという事実が、住宅ローンの返済能力を著しく低下させているとみなされるのです。

つまり、住宅ローンとプロミスの併用は、銀行から見れば「爆弾を抱えたまま走っている」ような危うい状態に見えているということです。

なぜ住宅ローンの審査にプロミスが影響するのか?

- 返済比率を圧迫する高金利ローンの計算ルール

- 残高0円でも借金扱いになる「契約枠」の罠

- 借入額が数百万円単位で減らされる具体的な機会損失

ここでは、住宅ローンの審査にプロミスが及ぼす影響をより数値的、論理的な視点から解剖していきます。

「気持ちの問題」ではなく、機械的に弾かれる「数字の壁」がどこにあるのかを理解してください。

特に「返済比率」と「契約枠」という言葉を初めて聞く方は、ここが運命の分かれ道になります。

返済比率を圧迫する高金利ローンの計算ルール

住宅ローンの審査で最も重要な指標の一つが「返済比率(DTI)」です。

これは「年収に対して、年間のローン返済額が占める割合」のことで、一般的に銀行は30%〜35%以内を基準としています。

ここで恐ろしいのが、住宅ローンとプロミスの返済額を合算して計算するルールです。

例えば、プロミスで30万円借りていて、毎月の返済が1万円だとします。

年間の返済額は12万円ですが、銀行は「もし限度額まで借りたら?」という厳しい想定で計算することもあります。

この「たかが1万円」が返済比率を押し上げ、本来借りられるはずだった住宅ローンの枠を大きく削り取ってしまうのです。

残高0円でも借金扱いになる「契約枠」の罠

「私はもうプロミスを返したから、住宅ローンの審査も大丈夫だ」と思っているあなた、それは大きな勘違いかもしれません。

銀行の審査では、「今いくら借りているか」と同じくらい「いつでもいくら借りられる状態か」をチェックされます。

住宅ローンを申し込む際、プロミスと50万円の契約枠(限度額)が残っている場合、実際の残高が0円であっても、銀行は「50万円の借金がある」とみなすことが多々あります。

なぜなら、住宅ローンの融資が実行された翌日に、あなたがプロミスで50万円借りてしまうリスクを排除できないからです。

この「幽霊のような借金」が残っているだけで、住宅ローンとプロミスの壁に阻まれ、審査の土俵にすら上がれないケースがあるのです。

- 残高が0円でも「解約」していなければ枠は生きている

- 審査では「カードを持っていること自体」がリスクと判断されることもある

- 住宅ローンを組むなら、プロミスの枠は事前に消しておくのが鉄則

借入額が数百万円単位で減らされる具体的な機会損失

具体的にどれくらいの損失が出るか、イメージしてみましょう。

例えば、年収450万円の人がプロミスで毎月2万円返済しているとします。

この2万円という数字は、住宅ローンに換算するとおよそ500万円〜700万円分の借入枠に相当します。

つまり、住宅ローンの借入時にプロミスがあるせいで、理想の土地を諦めたり、建物のグレードを大幅に下げたり、最悪の場合は希望のエリアで家を買うこと自体ができなくなるのです。

住宅ローンとプロミスの天秤は、あまりにも読者に不利な設定になっていることを自覚してください。

住宅ローンの審査でプロミスを隠してもバレる理由

- 嘘は必ずバレる!個人信用情報の開示システム

- 審査落ちのハガキから家族に借金が露呈するリスク

「バレなきゃいいんでしょう?」という考えは、住宅ローンの世界では通用しません。

銀行は超強力な「透視能力」を持っています。

ここでは、あなたの隠し事がどのようにして白日の下にさらされるのか、その残酷なまでの仕組みを解説します。

嘘は必ずバレる!個人信用情報の開示システム

日本には、個人の借入状況を管理する「信用情報機関(CIC、JICC、全銀協)」という組織が存在します。

住宅ローンの事前審査にプロミスを隠して申し込んだとしても、銀行はこれらの機関にアクセスし、あなたの過去5年〜10年の金融履歴をすべて閲覧します。

プロミスでいくら借りたか、何日に返したか、一度でも遅延したことがあったか……。

すべてが1枚のシートにまとめられて銀行員の目の前に並びます。

ここで「借入なし」と嘘をついて申し込めば、銀行員は「この人は嘘をつく不誠実な人間だ」と判断し、その時点で審査の扉を永遠に閉ざします。

住宅ローンの審査にプロミスの存在を隠して挑むのは、無謀というほかありません。

審査落ちのハガキから家族に借金が露呈するリスク

もう一つの大きなリスクは、物理的なバレです。

住宅ローンの審査に落ちた場合、銀行からは「総合的な判断により……」という無機質なハガキが届きます。

年収や勤続年数に問題がないはずなのに審査に落ちた場合、家族(特に配偶者)は必ず「なぜ?」と疑問を持ちます。

「住宅ローンとプロミスの関係で落ちたなんて言えない」と誤魔化しても、「もしかして、何か隠してない?」と問い詰められ、そこで借金が露呈する……。これは、マイホーム計画が中止になるだけでなく、離婚危機に直結する生々しい悲劇です。

私の知る限り、このパターンで家庭内の信頼関係が崩壊したケースは枚挙にいとまがありません。

住宅ローンの審査前にプロミス利用者がやるべき対策

- 審査前に必須!CICでの信用情報セルフチェック

- 完済とセットで行うべき「解約手続き」の重要性

- フラット35の「完済条件付き承認」を狙う戦略

- パートナーへの打ち明け方と家族の信頼回復

さて、絶望的な話が続きましたが、ここからは「逆転の処方箋」です。

住宅ローンの壁をプロミスの借入を抱えたまま乗り越えるには、感情的な悩みではなく、事務的な「処理」が必要です。

具体的なステップを解説しますので、一つずつ実行してください。

審査前に必須!CICでの信用情報セルフチェック

まず、最初に行うべきは「自分の信用情報を自分の目で確認すること」です。

CIC(シー・アイ・シー)という機関のサイトから、スマホ一つで1,000円程度で情報開示ができます。

住宅ローンを申し込む前に、プロミスの文字がどう記載されているか、延滞を意味する「A」や「P」のマークがついていないかを確認してください。

敵の正体を知らずに戦場(事前審査)に向かうのは、目隠しをして綱渡りをするのと同じです。

完済とセットで行うべき「解約手続き」の重要性

次に、最も重要なアクションが「完済」と「解約」です。

先述の通り、残高を0にするだけでは住宅ローンとプロミスの問題を解決したことにはなりません。

プロミスに電話をして「解約したい」と明確に伝え、契約自体を消滅させてください。

そして必ず「解約証明書(完済証明書)」を発行してもらいましょう。

この紙1枚が、住宅ローンの審査担当者に対する「私はもう過去を断ち切り、二度と消費者金融には手を出しません」という強力な証拠品になります。

フラット35の「完済条件付き承認」を狙う戦略

もし、どうしても今すぐ完済する資金がない場合は、「フラット35」という選択肢を検討してください。

フラット35は銀行よりも審査基準が明確で、住宅ローンにプロミスが影響していても、「融資実行までに完済すればOK」という「完済条件付き承認」を出してくれることがあります。

このルートを使えば、今の残高を抱えたまま審査に進み、家が建つまでの間に貯金や親族の援助でプロミスを片付けるという戦略が取れます。

- CICで自分の情報を開示する

- 住宅ローンの審査前にプロミスを完済し、解約する

- 解約証明書を取得し、銀行へ提出する準備をする

- 銀行が厳しい場合はフラット35を視野に入れる

パートナーへの打ち明け方と家族の信頼回復

これはテクニックではなく、マインドの話です。

もし可能であれば、事前審査の前にパートナーに正直に話すことを強く推奨します。

「住宅ローンを組むのにプロミスが支障になるから、すべて清算した」と誠実に伝えることで、後からバレる最悪の事態を防げます。

家族の協力が得られれば、借入の完済スピードも上がりますし、何より精神的な重圧から解放されます。

家づくりは、家族が幸せになるための手段です。その過程で嘘を重ねるのは、本末転倒ではないでしょうか。

住宅ローンとプロミスについての重要ポイントまとめ

ここまで、住宅ローンの審査にプロミスが及ぼす厳しい現実と、それを打破するための具体的な戦略についてお伝えしてきました。

正直なところ、消費者金融の利用履歴があるという事実は、住宅ローンという大きな契約において決してプラスには働きません。

しかし、それは「一生家が買えない」という宣告ではないことも、お分かりいただけたはずです。

大切なのは、過去を悔やむことではなく、今この瞬間から「銀行に信頼される自分」をどう作るかです。

完済し、解約し、その証明を武器に堂々と審査に臨む。そのための第一歩は、あなたが自分の状況を客観的に把握することから始まります。

- プロミスの利用は住宅ローンの審査で銀行から厳しく警戒される

- 消費者金融の借入は生活困窮や浪費のリスクを連想させる

- 住宅ローンとプロミスの返済額が合算され返済比率が圧迫される

- 借入可能額が本来の能力より数百万円単位で減少する可能性がある

- 残高が0円でも契約枠が残っていると借金ありとみなされる

- 住宅ローンの審査にプロミスを隠しても信用情報機関を通じてバレる

- 嘘をついて申し込むと不誠実と判断され審査通過は絶望的になる

- 住宅ローンの審査落ちの結果からパートナーに借金が露呈する危険がある

- まずはCICで自分の信用情報を開示して現状を把握すること

- 住宅ローンの申し込み前にプロミスは完済するだけでなく解約すること

- 銀行へ提出するためにプロミスの解約証明書を必ず取得しておくこと

- フラット35なら完済条件付きで承認が得られる可能性がある

- 完済後の履歴が審査に与える影響は時間の経過とともに低下する

- 信頼回復には時間がかかるため早めの対策実行が鍵となる

- 家族の幸せのために誠実な対応と具体的な完済計画を優先する

| 【タウンライフ❖家づくり】 | |

|---|---|

| 料金 | 無料 |

| 見積り | あり |

| 特典 | 成功する家づくり7つの法則と1つの間取り情報プレゼント! |

| メーカー数 | 1,170社以上(※2025年5月現在タウンライフ株式会社調べ) |

| オススメな人 | 安心して、効率よく、納得できる家づくりがしたい人 |

「タウンライフ家づくり」は、サイト運用歴12年、累計利用者40万人、提携会社1,170社以上(大手メーカー36社含む)の大手ハウスメーカー、地方工務店から提案を受けることができるサービスです。

「見積もり」「間取りプラン」「土地探し」の3つの計画書を希望の複数企業から無料でもらえます。理想の住宅メーカー探しのお手伝いを無料でオンラインサポート。

大手ハウスメーカーから地元密着型の工務店まで、厳格な審査を通過した※1,170社以上の優良企業掲載。